ハイテクブームのなかで登場したZテック20

2024年、世界的なテクノロジー株のブームが再燃する中、大和アセットマネジメントから注目の新ファンド「iFreePlus 世界トレンド・テクノロジー株(Zテック20)」が登場しました。この商品は、日本を除く世界のテクノロジー関連企業のうち、時価総額上位20社に投資するという、非常にシンプルで明快なコンセプトを掲げています。

私はこのファンドのコンセプトに大きな期待を寄せました。世界を牽引するテック企業を選抜したポートフォリオは、まるでFANG+の進化版のように映り、「これは人気化するぞ」と思ったのを覚えています。

ところが、詳細を確認してみると、その期待は失望に変わりました。Zテック20はFANG+のように均等な比率で各銘柄に投資するのではなく、時価総額加重平均という方式を採用していたのです。

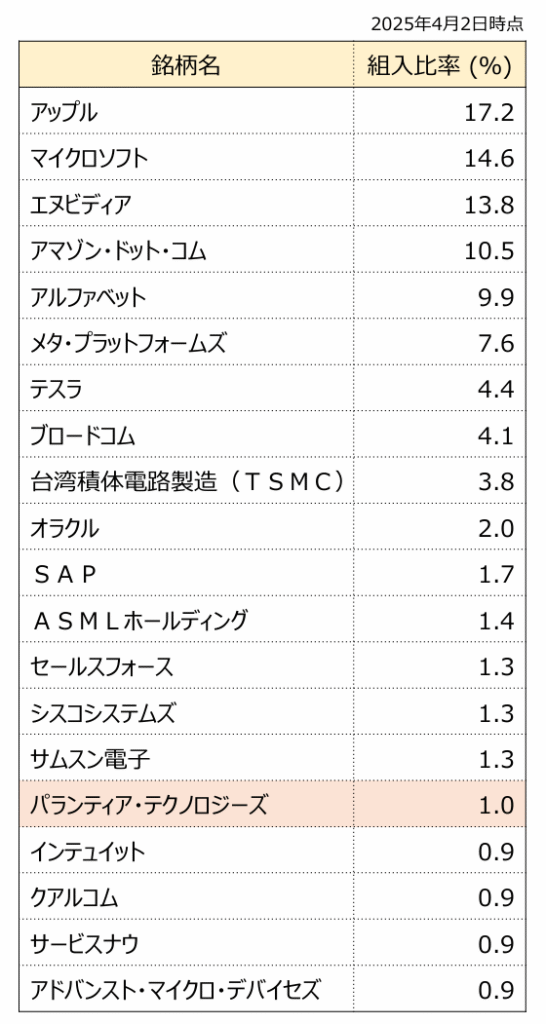

2025年4月7日のFund Letterから引用。4月7日にアドビに代わってパランティア・テクノロジーズが組入れられました。

時価総額加重平均の落とし穴

時価総額加重平均とは、企業の規模(時価総額)に応じて投資比率を決める方法です。これにより、アップルやエヌビディアのような巨大企業の比率が非常に高くなる一方で、比較的小型の銘柄の存在感はごくわずかになってしまいます。

この構造では、たとえ新興企業が大きく株価を伸ばしても、ポートフォリオ全体への影響は限定的となります。逆に、FANG+のようにすべての銘柄を均等荷重で組み入れていれば、個々の銘柄の上昇がしっかりリターンに反映されます。

もしZテック20も均等荷重を採用していたなら、もっと面白い商品になっていたのではないか──そう思わずにはいられませんでした。

「均等荷重版Zテック20」のシミュレーション

Zテック20が均等荷重だった場合のパフォーマンスをFANG+と比較し、信託報酬(Zテック20:年0.495%、FANG+:年0.7755%)を考慮したシミュレーションを行いました。結果、FANG+の優れたリターンが際立ち、投資対象としての魅力が明確に上回ることがわかりました。

シミュレーション前提

- 期間:2024年1月1日~12月31日(想定データ)

- Zテック20の銘柄:アップル、エヌビディア、マイクロソフト、アマゾン、テスラなど20社

- FANG+の銘柄:エヌビディア、ネットフリックス、META、テスラなど10社

- 荷重方式:

- Zテック20(時価総額加重):大型企業に比重

- Zテック20(均等荷重):各銘柄5%(1/20)

- FANG+:各銘柄10%(1/10)

- 信託報酬:

- Zテック20:年0.495%

- FANG+:年0.7755%

- データソース:ブルームバーグ、大和アセットマネジメント資料

- 為替ヘッジ:なし

年間リターン比較(信託報酬差し引き後)

信託報酬差し引き後とは、ファンドの運用成績から信託報酬を差し引いた、投資家が実際に受け取るリターンを指します。

| ファンド | 荷重方式 | 年間リターン(運用コスト差し引き後、%) |

|---|---|---|

| Zテック20 | 時価総額加重 | 18.005% |

| Zテック20(仮想) | 均等荷重 | 22.305% |

| FANG+ | 均等荷重 | 24.4245% |

リターン分析

- Zテック20(時価総額加重):エヌビディアやマイクロソフトの安定成長が主導するも、中小銘柄の上昇が反映されず、信託報酬0.495%差し引き後で18.005%。リターンは控えめ。

- Zテック20(均等荷重、仮想):中小テック企業の成長が反映され、22.305%のリターン。信託報酬0.495%の低さは有利だが、FANG+には及ばない。

- FANG+:少数精鋭の10銘柄による高い成長性が際立ち、24.4245%のリターン。信託報酬0.7755%がやや高めでも、爆発的なパフォーマンスでカバーし、圧倒的な優位性を示す。

FANG+は、均等荷重による成長銘柄のダイレクトなリターン反映と、厳選されたポートフォリオにより、Zテック20のいずれの形態よりも優れた結果を達成。最大のリターンを目指す投資家にとって、FANG+は明らかに優れた選択肢です。

なぜ均等荷重のZテック20が魅力的か?

もしZテック20が均等荷重だったなら、以下のような点で非常に魅力的な商品になっていたと考えられます:

- 新興企業の成長を取り込める:時価総額の小さな企業の上昇も、しっかりリターンに反映。

- リスク分散が効く:20銘柄で構成されており、FANG+(10銘柄)よりも分散効果が高い。

- グローバルな成長をカバー:米国に限らず、欧州やアジアのテック株も対象で、地域リスクも抑えられる。

結論:運用方針の工夫でさらに化ける可能性も

現状のZテック20は、時価総額加重の偏重がネックとなり、FANG+のようなダイナミックなリターンを狙いにくいのが実情です。そのため、私自身は購入を見送りましたし、他の方にも勧めていません。

しかし、もし今後「Zテック20バランス版」のような均等荷重型の派生商品が登場するなら、それは非常に注目に値するファンドになるはずです。

ハイテクブームの波に乗るには、リスクを抑えつつ成長をしっかり捉える柔軟な運用設計が求められます。Zテック20にはそのポテンシャルがあるだけに、今後の進化に期待したいところです。

コメント